¿Deudas, CONDUSEF, REDECO y despachos de cobranza insistentes?

En la compleja danza financiera de la vida, a menudo nos encontramos con situaciones que nos llevan a contraer deudas. Los motivos son diversos: desde gastos imprevistos hasta la necesidad de adquirir bienes esenciales. Sin embargo, en medio de estas circunstancias, es crucial entender que los deudores tienen derechos que deben ser respetados. Los llamados telefónicos y las comunicaciones de cobranza, si bien son parte del proceso, deben llevarse a cabo de manera ética y legal. De no ser así, y siempre que hayas contraído una deuda con una institución financiera regulada, tienes el derecho a presentar tu queja ante CONDUSEF.

En este artículo, exploraremos el viaje que lleva a una persona a endeudarse, destacando los derechos fundamentales del deudor en medio de este trayecto financiero. Nos sumergiremos en el mundo de las llamadas telefónicas y las comunicaciones de cobranza, un aspecto delicado pero común en el universo de las deudas. Además, abordaremos la existencia de la CONDUSEF (Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros) y cómo esta entidad proporciona un recurso valioso para aquellos que enfrentan acosos indebidos.

Acompáñanos en esta exploración para comprender cómo, incluso en el desafiante terreno de las deudas, los deudores pueden ejercer sus derechos y encontrar apoyo en instancias como la CONDUSEF cuando las prácticas de cobranza cruzan límites éticos.

Como reparadora de crédito, estamos acostumbrados a recibir consultas de clientes asustados y con preocupación debido a la insistencia de los despachos de cobranza para intentar cobrar las deudas. ¿Eres de los que reciben estas llamadas de manear cotidiana? Continúa la lectura y descubre qué puedes hacer, para que tus derechos sean respetados.

¿Por qué nos endeudamos?

Endeudarse es una realidad que muchos enfrentamos en algún momento de nuestras vidas. Los motivos pueden ser variados y, en ocasiones, inevitablemente ligados a circunstancias que nos desafían financieramente. A continuación, exploraremos algunos de los motivos más comunes que nos llevan a contraer deudas, destacando la importancia de la precaución y la planificación:

- Gastos imprevistos:

- Las emergencias médicas, reparaciones inesperadas del hogar o del automóvil, y otros imprevistos pueden generar gastos significativos que no estábamos preparados para afrontar. En estos casos, las personas a menudo recurren a préstamos para cubrir estos costos repentinos.

- Necesidades básicas:

- La adquisición de bienes esenciales como vivienda, educación o incluso alimentación puede requerir compromisos financieros a largo plazo. Los préstamos hipotecarios, educativos o personales son vías comunes para hacer frente a estas necesidades básicas.

- Mantenimiento del estilo de vida:

- Mantener un determinado nivel de vida puede llevar a la utilización de tarjetas de crédito u otros instrumentos financieros para cubrir gastos regulares. Esta práctica, aunque común, puede generar deudas acumulativas si no se maneja con precaución.

- Emprendimiento y negocios:

- Iniciar un negocio propio o invertir en emprendimientos puede requerir financiamiento adicional. Muchos emprendedores recurren a préstamos para financiar la creación o expansión de sus empresas.

- Deseos y aspiraciones:

- La búsqueda de experiencias, viajes, o la adquisición de bienes de lujo a veces impulsa a las personas a buscar opciones de financiamiento. El deseo de cumplir aspiraciones a corto plazo puede dar lugar a compromisos financieros a largo plazo.

Es esencial reconocer que endeudarse no siempre es negativo, especialmente cuando se hace de manera planificada y consciente. Sin embargo, entender los motivos que nos llevan a contraer deudas nos permite ser más cuidadosos y tomar decisiones financieras informadas. La planificación y la gestión prudente de nuestras finanzas son clave para evitar caer en situaciones de endeudamiento excesivo y garantizar un futuro financiero más sólido. Antes de solicitar un préstamo, es necesario que conozcas tu situación financiera y que puedas planificar cómo realizarás la devolución de dicho préstamo.

¿Pueden comunicarse conmigo los despachos de cobranza?

Frente a situaciones que generan estrés, la primera reacción es la defensa y la negación: al primer llamado de un despacho de cobranza, desesperamos… enloquecemos. Te pedimos que, en estas oportunidades, mantengas la calma. Es importante que sepas que los despachos de cobranza pueden -y deben- comunicarse contigo si no cumples con tu parte del contrato. Y, para hacerlo, suelen comunicarse telefónicamente. Por lo tanto, es común recibir llamadas de cobranza. Sin embargo, deben respetar tus derechos cuando lo hacen -los detallaremos en la siguiente sección-.

Cuando un despacho de cobranza se comunique contigo, es fundamental que te encuentres dispuesto a escuchar lo que tienen para decirte, y que tomes nota de toda la información que tienen para brindarte. En caso de que no puedas cumplir con tu parte, lo mejor que puedes hacer es ser honesto, para poder renegociar tu deuda. Así mismo, te facilitará mucho el camino si escoges asesorarte con expertos y, posiblemente, logres solventar tu deuda de manera más rápida, con menos costo y sin afectar tanto tu historial crediticio.

¿Por qué me llaman los despachos de cobranza?

Entender los motivos por los que se comunican contigo los despachos de cobranza, es fundamental. Son entidades contratadas por acreedores, como bancos o instituciones financieras, que trabajan para recuperar deudas que han quedado pendientes de pago. Algunas razones por las cuales podrías recibir llamadas de estos despachos, son:

- Atraso en pagos:

- La razón más evidente para recibir llamadas de cobranza es el atraso en los pagos. Si tienes deudas pendientes y no has cumplido con los plazos acordados, es probable que el acreedor recurra a un despacho de cobranza para recuperar el dinero.

- Deudas vencidas:

- Cuando una deuda ha alcanzado su fecha de vencimiento sin ser saldada, el acreedor puede decidir transferirla a un despacho de cobranza. Estas entidades se encargan de intensificar los esfuerzos de recuperación.

- Intento de localización:

- En algunos casos, las llamadas de cobranza pueden deberse a un intento de localizar al deudor. Los despachos pueden llamar para verificar la información de contacto o para obtener información actualizada sobre la situación financiera.

- Negociación de pagos:

- Los despachos de cobranza también pueden llamar para ofrecer opciones de negociación de pagos. Esto podría incluir acuerdos para liquidar la deuda con descuentos, establecer planes de pago o buscar soluciones personalizadas.

- Recordatorios y notificaciones:

- En algunos casos, las llamadas de cobranza pueden ser simplemente recordatorios o notificaciones sobre el estado de la deuda. Estos recordatorios buscan mantener al deudor informado sobre su situación financiera.

Claro que existen regulaciones y normativas que rigen las prácticas de cobranza, y los despachos deben respetar los derechos del deudor. Si te sientes acosado o crees que estás siendo objeto de prácticas de cobranza injustas, es recomendable conocer tus derechos y, si es necesario, buscar asesoramiento legal o presentar quejas ante instancias pertinentes como la CONDUSEF.

El límite de legalidad de las llamadas de cobranza

Como vimos, las llamadas de cobranza son una herramienta común para recuperar deudas. Sin embargo, es esencial que los despachos de cobranza operen dentro de los límites legales establecidos. En México, existen normativas que protegen a los deudores y regulan las prácticas de cobranza. Algunos puntos clave en este contexto son:

- Horarios permitidos:

- Los despachos de cobranza deben realizar llamadas dentro de un horario específico. En México, las llamadas de cobranza solo son permitidas entre las 7:00 a.m. y las 10:00 p.m. Esto garantiza que los deudores no sean acosados fuera de horas razonables.

- Respeto y dignidad:

- Las llamadas de cobranza deben llevarse a cabo con respeto y dignidad hacia el deudor. No se permite el uso de lenguaje ofensivo, amenazas o intimidación. Los despachos deben seguir prácticas éticas en todo momento.

- Confidencialidad:

- Los despachos de cobranza deben manejar la información del deudor con confidencialidad. No pueden divulgar detalles de la deuda a terceros sin el consentimiento del deudor.

- Frecuencia de las llamadas:

- No se permite la práctica de llamadas constantes y molestas. Los despachos deben respetar la privacidad del deudor y no pueden llamar de manera excesiva.

- Derecho a la información:

- El deudor tiene derecho a recibir información clara y detallada sobre la deuda. Esto incluye el monto total adeudado, el origen de la deuda y cualquier cargo adicional.

Es crucial que los deudores conozcan sus derechos y estén informados sobre las prácticas de cobranza legales. A continuación, veremos qué puedes hacer si sientes que tus derechos están siendo violados.

¿Cuáles son tus derechos como deudor en México?

Como deudor en México, cuentas con derechos específicos diseñados para protegerte de prácticas de cobranza injustas y garantizar un trato digno. Algunos de tus derechos más importantes incluyen:

- Derecho a la información:

- Tienes el derecho de recibir información clara y completa sobre la deuda. Esto incluye el monto total adeudado, el origen de la deuda, los intereses y cualquier cargo adicional.

- Respeto y dignidad:

- Los despachos de cobranza deben tratarte con respeto y dignidad en todo momento. No están permitidas las amenazas, el acoso o el uso de lenguaje ofensivo.

- Horarios permitidos:

- Las llamadas de cobranza solo son permitidas entre las 7:00 a.m. y las 10:00 p.m. No deben realizarse llamadas en horarios inapropiados que puedan causar molestias.

- Confidencialidad:

- La información relacionada con tu deuda debe manejarse con confidencialidad. Los despachos de cobranza no pueden divulgar detalles de tu situación financiera a terceros sin tu consentimiento.

- Negociación justa:

- Tienes el derecho de negociar condiciones de pago justas y accesibles. Esto podría incluir acuerdos para liquidar la deuda con descuentos o establecer planes de pago que se ajusten a tu capacidad financiera.

- Presentar quejas:

- Si sientes que tus derechos están siendo violados, puedes presentar quejas. En el siguiente apartado veremos cómo hacerlo, a través de la REDECO de CONDUSEF.

Conocer y ejercer tus derechos es fundamental para mantener un equilibrio justo en las interacciones con los despachos de cobranza. Siempre es recomendable buscar asesoramiento si consideras que tus derechos no están siendo respetados.

¿Qué es la CONDUSEF?

La Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (CONDUSEF) en México es la institución encargada de recibir y atender las quejas y reclamaciones de los usuarios de servicios financieros.

Antes de presentar una queja ante la CONDUSEF, es recomendable que intentes resolver el problema directamente con la entidad financiera o empresa de cobranza. Si no logras una solución satisfactoria, entonces puedes presentar tu queja ante la CONDUSEF.

¿Y REDECO?

A través de REDECO (Registro de Despachos de Cobranza) puedes encontrar la información de los despachos de cobranza registrados. Esto avala la regulación de los mismos. El REDECO permite al público, conocer la información sobre los despachos de cobranza y, de esta manera, cualquier persona puede presentar una queja en contra de las Entidades Financieras a través de REDECO, y recibir respuesta por el mismo sistema (siempre y cuando hablemos de un despacho de cobranza regulado y registrado).

Ten presente, y no queremos dejar de mencionar esto, que si decides adquirir un préstamo por Internet o un préstamo rápido, posiblemente la manera que encuentres para obtenerlo es a través de una institución no regulada. De esta manera, no contarás con el aval de la REDECO y, en caso de inconvenientes, no podrás presentar la queja correspondiente. ¡No olvides evaluar esto cuando te decidas por tu crédito!

¿Cuándo presentar tu queja ante CONDUSEF, desde REDECO?

Algunas situaciones comunes que podrían dar lugar a una queja en REDECO, incluyen:

- Cobros indebidos o excesivos: Si consideras que el monto cobrado no corresponde a lo acordado en tu contrato o es superior a lo permitido por la normativa.

- Acoso en la cobranza: Si has experimentado prácticas de acoso por parte de la entidad financiera o de la empresa de cobranza, como llamadas constantes, amenazas o intimidación.

- Falta de claridad en la información: Si la entidad financiera no proporciona información clara y detallada sobre los conceptos de cobro, tasas de interés, comisiones u otros cargos relacionados con el servicio.

- Problemas con la reestructuración de deudas: Si has solicitado una reestructuración de tu deuda y la entidad financiera no ha cumplido con los términos acordados o ha incurrido en prácticas abusivas.

- Inconformidad con los métodos de cobranza: Si consideras que los métodos utilizados para la cobranza son abusivos, invasivos o contrarios a la normativa.

- Cuando las personas consideren que han sido vulneradas en sus derechos por parte de los Despachos de Cobranza registrados por las Entidades Financieras, podrán presentar su reclamación en contra de la Entidad Financiera a través del REDECO.

Nuestra recomendación es que, antes de presentar tu queja ante CONDUSEF, intentes negociar con el despacho de cobranza. Recuerda, al hacerlo, guardar toda la documentación. En caso de que no logres avanzar, entonces sí, puedes continuar con la queja a través de REDECO.

¿Cómo presentar tu queja en CONDUSEF?

Presentar tu queja es simple, pero es importante que cuentes con toda la información requerida para que sea válida.

- Ingresa al portal de REDECO

- Da clic en “Presenta tu queja” y lee y acepta los términos y condiciones.

- Una vez que aceptas, debes completar los datos solicitados. Ten en cuenta: identificar la Entidad Financiera con la que tienes o te dicen que tienes un crédito; Ubicar el despacho de cobranza que se ha comunicado contigo (siempre toma nota del nombre del cobrador); Selecciona el motivo de tu queja (es importante que seas muy puntual); Conserva el número de folio que te arroja el sistema luego de cargar tu queja (es fundamental para que puedas realizar el seguimiento de la misma).

Ejemplos de quejas ante CONDUSEF

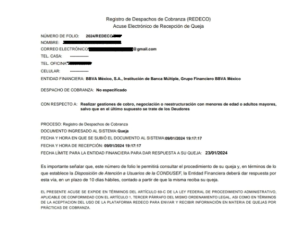

Una vez que envías tu queja a través de REDECO, obtendrás un acuse electrónico de recepción de queja, como validación del envío correcto de tu caso. A partir de dicho momento, comienza el seguimiento de tu queja a través del portal, con tu número de folio.

Compartimos contigo un ejemplo de acuse de recepción para que te familiarices con el documento:

Si aún tienes dudas sobre tus derechos como deudor, puedes continuar leyendo en nuestro blog. Además, te invitamos a contactarnos para analizar tu caso de manera particular, y asesorarte para que puedas recuperar tu salud financiera.